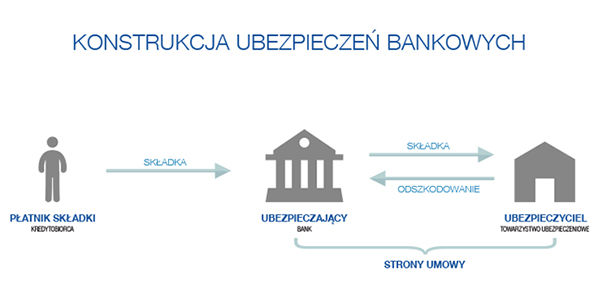

Rekomendacja U

Wywiad dla TVN24 BiŚ

Co należy wiedzieć o Rekomendacji U?

Czy jest to już koniec pseudoubezpieczeń bankowych?

Marże i koszty kredytu

Publikacja dla dziennika Rzeczpospolita

Z czym wiąże się dobra oferta kredytowa? Jak odpowiednio przygotować się do transakcji? Odpowiedzi na te i inne pytania nurtujące przyszłego kredytobiorcę…

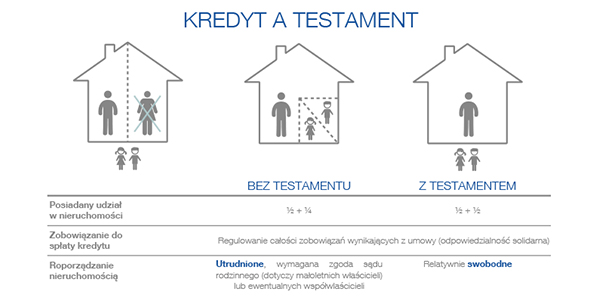

Poradnik kredytowy